金融与实体经济贴得越紧,汇率波动风险越小 速读

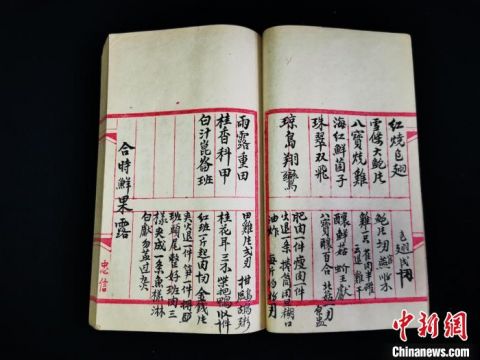

(资料图片)

(资料图片)

中国人民银行货币政策委员会2023年第二季度(总第101次)例会6月28日在北京召开。会议指出,深化汇率市场化改革,引导企业和金融机构坚持“风险中性”理念,综合施策、稳定预期,坚决防范汇率大起大落风险,保持人民币汇率在合理均衡水平上的基本稳定。

央行在此次例会上提出“坚决防范汇率大起大落风险”的要求,一方面,是针对全球金融市场不太稳定、发达国家持续收紧金融政策产生的冲击效应不断显现,以及一些国家金融企业风险频出,可能对全球金融市场带来新的风险提出的,是为了防患于未然;另一方面,也是针对近一段时间以来人民币汇率发生一定波动,人民币出现贬值现象提出的预警措施,发出的积极声音。

虽然说汇率波动是很正常的现象,只要融入金融市场,只要参与贸易交易,只要与其他国家打交道,就不可能保持汇率的绝对稳定,不可能不出现波动现象,前提是,不能出现大幅波动、大起大落现象,不能失控,不能放任不管。如果汇率出现不规则波动、无序波动,就需要用有形之手调控,确保汇率进入有序、规范波动范围。否则,就会对金融市场产生冲击,对企业、尤其是出口企业产生严重影响。

中国在汇率方面,总体是平稳有序的,是在合理范围内双向波动的。即便遭受全球金融市场持续紧缩带来的强烈冲击和影响,汇率也是保持良好的波动状态,在合理范围内有序波动,没有对企业带来明显的冲击和影响,从而给外贸进出口业务创造了良好的条件。一个很重要的原因,就是经济稳定带来的汇率基础稳定,实体经济没有在金融危机中出现严重风险,给汇率市场稳定打下了坚实基础。

事实也是,无论从全球经济角度来看,还是从中国实际来看,只要金融与实体经济贴得近,金融没有脱离实体经济,金融服务实体经济的意识强,汇率的波动就不会太大。即便外部形势发生很大变化,经济内部的稳定也会有效应对外部压力,保证汇率在合理范围内波动,不对企业经营等构成威胁。

为什么在经济恢复状态较好,宏观经济持续向好,企业效益逐步改善的大背景下,却出现了汇率波动加大、人民币贬值现象。除了发达国家、尤其是美国持续加息、持续收紧货币政策,导致人民币被动贬值之外,最主要的还在于制造业恢复不如预期、房地产市场持续低迷,从而让投资者对中国经济预期不是十分强烈有关。而制造业恢复不如预期,与金融对制造业的服务效率不高、支持力度不大、针对性不强有着密切关系。尤其是中小型制造企业,长期得不到金融的有效支持,导致很多中小制造企业未能健康发展,未能通过创新增强发展动力和市场竞争力。如果金融对制造业的支持,对中小制造企业的支持,能够像对房地产、政府融资平台、极少数国有大型企业那样,制造业就绝对不会像现在这样。反过来,其对汇率稳定的作用,也会充分显现。其他国家想通过操纵市场来制造人民币汇率波动,也无法达到目的,无法对中国金融市场、汇率市场产生任何影响。

正是因为如此,加大金融对实体经济、尤其是制造业的支持,紧密金融与实体经济的关系,让金融更多贴近制造业、中小制造企业,就成了非常重要而紧迫的一项任务。对此,央行例会也要求,构建金融有效支持实体经济的体制机制,落实好加大力度支持科技型企业融资行动方案,引导金融机构增加制造业中长期贷款,支持加快建设现代化产业体系。关键就在于,这些要求能否落到实处,并成为商业金融机构的自觉行动,央行将出台什么样的工作方案和工作机制。

引发近期汇率波动的另一个因素,应当是房地产市场的持续低迷,房地产开发企业风险没有有效化解,捆绑于存量房身上的债务,比此前更多,库存房也更多,导致外界对房地产市场风险的担忧,担心房地产企业会成为影响中国经济金融稳定的风险因素,从而对中国央行会不会超发货币形成预期,导致人民币出现阶段性贬值。这也从一个侧面说明,对房地产开发企业决不能再“输血”,该破产的应当破产,该兼并的应当兼并,过度救助,反而会让风险扩大,让投资者更加不看好房地产市场。对房地产市场的风险,应当采取“围魏救赵”方式,把更多资金投向实体经济、尤其是制造业,通过制造业的有序有效恢复,扩大就业,增加居民收入,增强居民购房能力,来推动房地产市场稳定。否则,风险难除,对金融市场、汇率市场等都会带来不利影响。

关键词: